Juttu on julkaistu alun perin Tekniikan Historian numerossa 3/2017.

Stig Gustavson pelasi syksyllä 1993 korkeilla panoksilla. Hän esitteli Koneen nosturiyksikön lukuisia riskejä sisältäväksi kaupaksi pelotellakseen amerikkalaisia ostajia.

Samaan aikaan hän kaikessa hiljaisuudessa valmisteli rahoitusta omalle tarjoukselleen. Operaatio onnistui, ja kuten hyvin tiedetään, Gustavsonista tuli Konecranesin suuromistaja.

Kirjoitushetkellä vuonna 2017 Stig Gustavson, Konecranesin entinen toimitusjohtaja ja hallituksen puheenjohtaja, kertoo, miten Koneen nosturiyksikön myynti USA:han pysäytettiin viime metreillä.

”Keväällä 1993 Koneen vahva mies Pekka Herlin päätti jäädä eläkkeelle ja halusi myydä Koneen ThyssenKruppille”, Gustavson kertoo.

”Saksalaiset halusivat kuitenkin vain hissituotannon ja edellyttivät, että Kone myisi ensin kaiken muun, kuten nosturiyksikön, jota olin itse johtanut muutaman vuoden.”

Amerikkalainen Harnischfeger oli nosturiyksikön kova kilpailija. Kone oli tunnustellut mahdollisuuksia ostaa Harnischfeger jo vuonna 1987.

Kuusi vuotta myöhemmin roolit olivat vaihtuneet, ja amerikkalaiset halusivat ostaa Koneen nosturit. Stig Gustavson matkusti USA:han tavatakseen tulevat uudet johtajansa. Hänelle tarjottiin mahdollisuutta jatkaa toimitusjohtajana hyvin ehdoin, mutta vain kahdeksi vuodeksi.

”Siinä vaiheessa olin jo kovalla kädellä saneerannut nosturiyksikön. Vienti Neuvostoliittoon kuihtui muutamassa vuodessa ja minun tehtäväkseni tuli yrityksen saneeraus ja viennin lisääminen länteen.”

”Saneerauksessa henkilökunnan määrä väheni 3 200:sta 2 500:aan. Samalla katsoimme eteenpäin ja tajusimme tulevaisuuden olevan digitaalisessa maailmassa.”

”Matkustin USA:han tavatakseni tulevat omistajat. Siellä huomasin, että he ovat kehityksessä parikymmentä vuotta meitä jäljessä. Digitalisointi ei ollut edes tullut amerikkalaisten mieleen.”

Vaikka Gustavsonilla ei ollut järin korkeita ajatuksia tulevista omistajista, hänen piti toteuttaa Koneen toimitusjohtajan Gerhard Wendtin toimeksiantama kauppa.

Gustavson teki työtä käskettyä ja osapuolet allekirjoittivat ehdollisen ostosopimuksen.

Harnischfegerin piti toteuttaa due diligence -prosessinsa eli käydä läpi kirjanpito, tilauskanta, varastot ja kontrolloida, että Koneen antamat tiedot yrityksen tilasta pitivät paikkansa. Kaupan vahvistamiseksi oli aikaa vuoden 1993 loppuun.

Amerikkalainen tapa suorittaa laskemisoperaatio ei tehnyt vaikutusta Gustavsoniin, ja hän alkoi suhtautua yhä epäilevämmin uuteen omistajaan.

”He keskittyivät laskemaan varastoissa olevia ruuveja sen sijaan, että olisivat analysoineet strategiaamme ja asiakkaitamme. Amerikkalaiset olivat huolissaan. Se sopi hyvin minulle, sillä aloin tehdä omaa suunnitelmaani nosturiyksikön tulevaisuudeksi.”

Gustavson laittoi pökköä pesään voimistaakseen amerikkalaisten pelkoja.

”Kun kiersimme Hyvinkään tehtaita, varoittelin vieraita kaikenlaisista riskeistä. Kun minulta kysyttiin, voiko nostureihin luottaa, myönsin, että onnettomuuksia voi sattua ja niistä voisi seurata kalliita vahingonkorvauskanteita.”

Amerikkalaiset epäröivät yhä enemmän Gustavsonin maalaillessa lisää uhkakuvia.

”Voivathan tällaiset onnettomuudet toki teoriassa olla mahdollisia, mutta sellaista ei ole koskaan tapahtunut meidän nostureillemme.”

”Siinä vaiheessa menin Pekka Herlinin luo ja kysyin, voinko jättää oman tarjouksen. Olin laskenut kaupan varaan, minulla oli selvä strategia ja katsoin selviäväni ostosta.”

Herlin kuitenkin sanoi ei. Hän kunnioitti amerikkalaisten kanssa tehtyä ehdollista sopimusta ja sanoi, että asiassa oli odotettava vuodenvaihteeseen.

Odottaminen antoi Gustavsonille aikaa löytää rahoittajia. Hän aloitti soittamalla Björn Wahlroosille Mandatumiin.

”Kysyin, voisiko hän lainata 200 miljoonaa markkaa (nykyrahassa 34 miljoonaa euroa). Nalle vastasi, ettei hänellä ollut sellaisia summia, mutta hän neuvoi, kehen voisin ottaa yhteyttä.”

Wahlroosin kautta Gustavson sai kontaktin Björn Savéniin, joka toimi Svenska Industri Kapitalissa.

”Tämä oli tärkeää, sillä näin sain tarvittavaa uskottavuutta omalle tarjoukselleni.”

Amerikkalaiset eivät olleet tehneet päätöstään vuoden loppuun mennessä, ja näin ollen Gustavson saattoi antaa Koneelle vaihtoehtoisen tarjouksensa helmikuussa 1994.

Amerikkalaiset eivät ymmärrettävästi riemastuneet kaksilla korteilla pelaamisesta.

”USA:ssa oltiin luonnollisesti raivoissaan. Mutta ei heillä ollut mitään mahdollisuuksia pysäyttää kauppaa, sillä kaikki oli mennyt ihan oikein. Minkäänlaista oikeudellista jälkipeliä ei syntynyt. Alkuperäinen hinta 200 miljoonaa markkaa nousi prosessin aikana 300 miljoonaan.”

”Tänään summa voi vaikuttaa pieneltä, mutta vuonna 1994 se oli paljon rahaa. Meitä oli neljätoista työntekijää, joista tuli osakkaita, sen lisäksi viisikymmentä henkilöä sijoitti jonkin verran.”

”Oma riskini oli suurin, sillä takasin kolmentoista muun johtajan osakeostot. Kaupan jälkeen oma osuuteni oli kuusi prosenttia.”

Sittemmin Gustavsonin osuus oli kirjoitushetkellä kutistunut 3,2 prosenttiin, jonka hän omisti yhdessä tyttäriensä kanssa.

Gustavsonin oma lopullinen osuus kaupassa oli puoli miljoonaa euroa nykyrahassa.

”Siihen maailmanaikaan se oli aikamoista riskinottoa, vaikka se tämän päivän perspektiivistä ei näytä niin kovin dramaattiselta. Perheen osakeomistukset tuottavat tänään vuositasolla noin kaksi miljoonaa euroa osinkoina, siis neljä kertaa panostuksen arvon.”

Myös Industri Kapitalille operaatio oli sen kaikkien aikojen korkein panostus. Konecranes muodosti vuonna 1994 sen aikaisista investoinneista 60 prosenttia.

Konecranesin järjestelyt olivat Gustavsonille kiireistä aikaa.

Hänen piti kiertää ympäri maailmaa kaikissa tytäryhtiöissä 30 eri maassa ja kertoa toiminnan jatkuvan.

”Aikataulu oli niin tiukka, että nukuin vain noin joka kolmannen yön hotellissa. Muuten nukuin lentokoneessa matkalla maasta toiseen.

Koneen hissejäkään ei lopulta myyty ThyssenKruppille. Pekka Herlin katui viime hetkellä juuri ennen sopimuksen allekirjoittamista kanssa ja päätti luovuttaa konsernin vanhimmalle pojalleen Antti Herlinille.

Gustavsonin mukaan Konecranesin ostaminen ei aiheuttanut minkäänlaista säröä suhteisiin hänen ja Herlinien välillä.

”Jossain vaiheessa riitelimme Kone-nimen käytöstä Konecranesin yhteydessä, mutta asia ratkesi.”

Myös Kone hyötyi Konecranesin myynnistä. Luottokelpoisuus parani niin, että Kone pystyi ostamaan kilpailijoita etenkin USA:ssa, jossa oli nopeaa kasvua.

Siinä missä Kone vuoden 1994 jälkeen on laajentunut ja kasvanut maailman neljänneksi suurimmaksi hissinvalmistajaksi, myös Konecranesin historia on suuri menestystarina.

Stig Gustavson nojaa taaksepäin tuolissaan muodikkaan eiralaishuvilan yläkerrassa ja alkaa luetella numeroita.

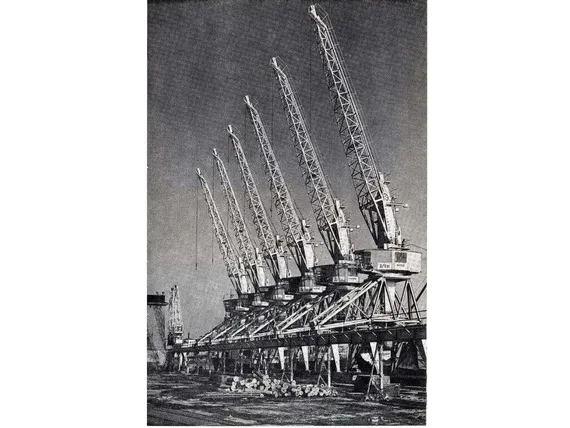

”Kasvua on ollut vuosittain viisitoista prosenttia, pörssiarvossa samoin. Minun johtamisaikanani Konecranes osti 70 yritystä. Ja kun talvella ostimme Terexin nosturitoiminnan, olemme nyt maailman johtava nosturiyritys.

Presidentti Donald Trumpin myötä arvuuteltiin epävarmoja aikoja, mutta Gustavson ei ollut huolissaan.

”Protektionistiset toimenpiteet eivät meitä heilauta, mutta sitä vastoin kyllä kiinalaisia kilpailijoitamme. Ja Trumpin lupaus panostaa kovasti infrastruktuurin rakentamiseen on parasta, mitä meille voi tapahtua. Silloin nostureitamme tarvitaan.”

Gustavson jätti Konecranesin puheenjohtajuuden kevään 2017 yhtiökokouksessa.

”Jättikauppamme Terexin kanssa USA:ssa toteutui. Sen mankeloiminen vei 1,5 vuotta. Olin päävastuussa ja kun kauppa oli valmis, tuntui oikealta astua syrjään.”

Stig Gustavson kertoo, että tulevat haasteet liittyvät siihen, miten uudet yritykset Demag, Gottwald, Fantuzzi ja Noell saadaan hitsattua yhteen Konecranesin kanssa.

”Voin mielelläni toimia neuvonantajana”, sanoo Gustavson ja paljastaa, että hän helmikuussa lisäsi osakesalkkunsa arvoa konsernissa neljällä miljoonalla eurolla.